上海银行此前发布2024年中报,核心指标稳中有进。

上半年,上海银行新一轮三年发展规划(2024-2026年)开局,在做好金融“五篇大文章”的同时,积极助力上海“五个中心”建设,提高服务实体经济质效,推进数字化建设,加强风险管理,实现稳健良好的经营业绩。

上海银行行长施红敏在中报业绩说明会上表示,公司聚焦服务实体经济和居民消费融资需求,将自身发展融入国家和区域发展战略,立足上海,努力服务“五大中心”建设,围绕“五个新城”、南北转型等战略发展重点,聚焦重大项目和重点领域,不断提升专业化服务能力,持续优化业务结构。围绕长三角区域产业集群优势,聚焦科技金融、绿色金融、普惠金融和先进制造业等企业信贷需求,以及中小微企业、民营企业的发展需要,加大信贷投放。

科技金融方面,上海银行持续聚焦园区生态服务和新质生产力相关行业经营,加快科技专营机构梯度培育,为科技企业提供多元化、创新型服务。报告期内,科技型企业贷款投放同比增逾34%。

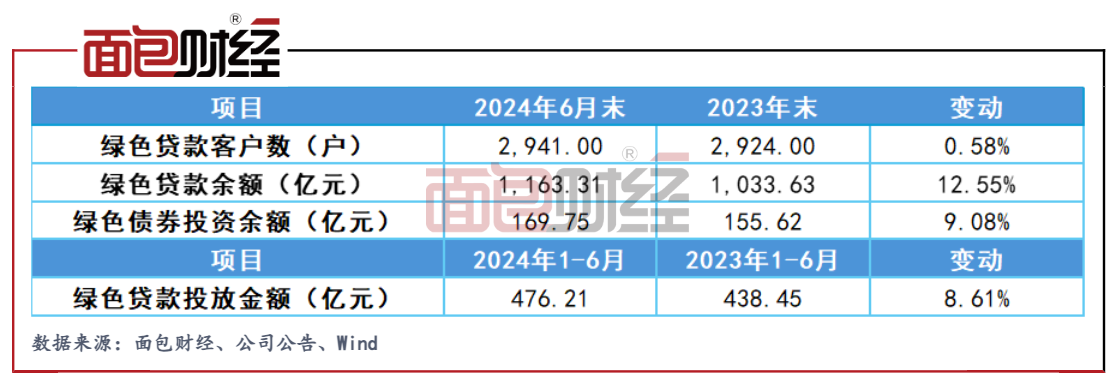

绿色金融方面,公司围绕经济社会低碳转型与高质量发展,完善ESG风险管理机制与能力建设,提升应对环境与气候风险能力。截至6月末,绿色贷款余额较上年末增长12.55%。

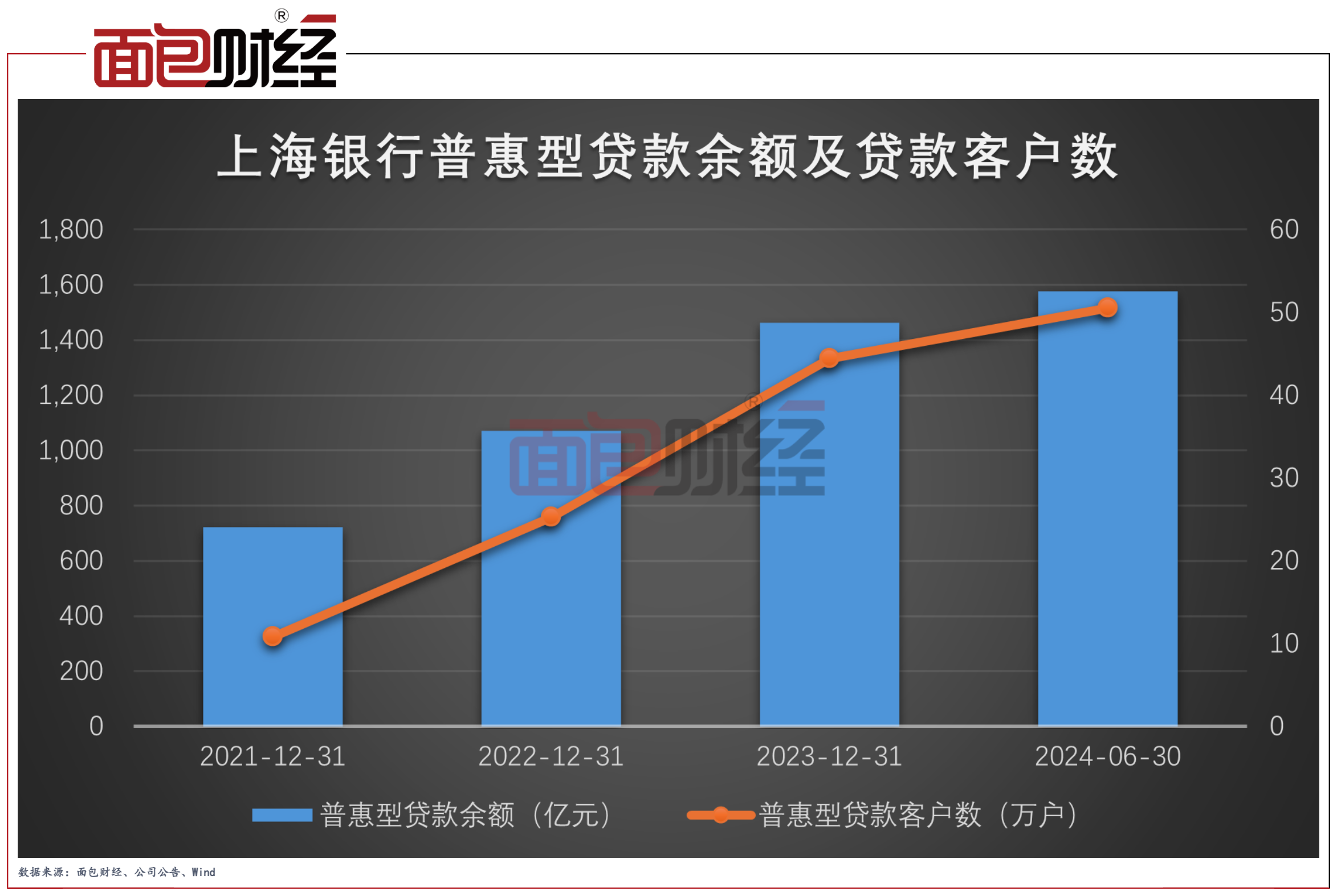

普惠金融方面,公司加强对小微企业与实体经济金融支持,提供更有针对性、便利性的特色化金融服务,持续增强普惠金融服务能力。报告期内普惠贷款投放同比增长40.99%。

盈利保持增长,扎根上海发挥区位优势

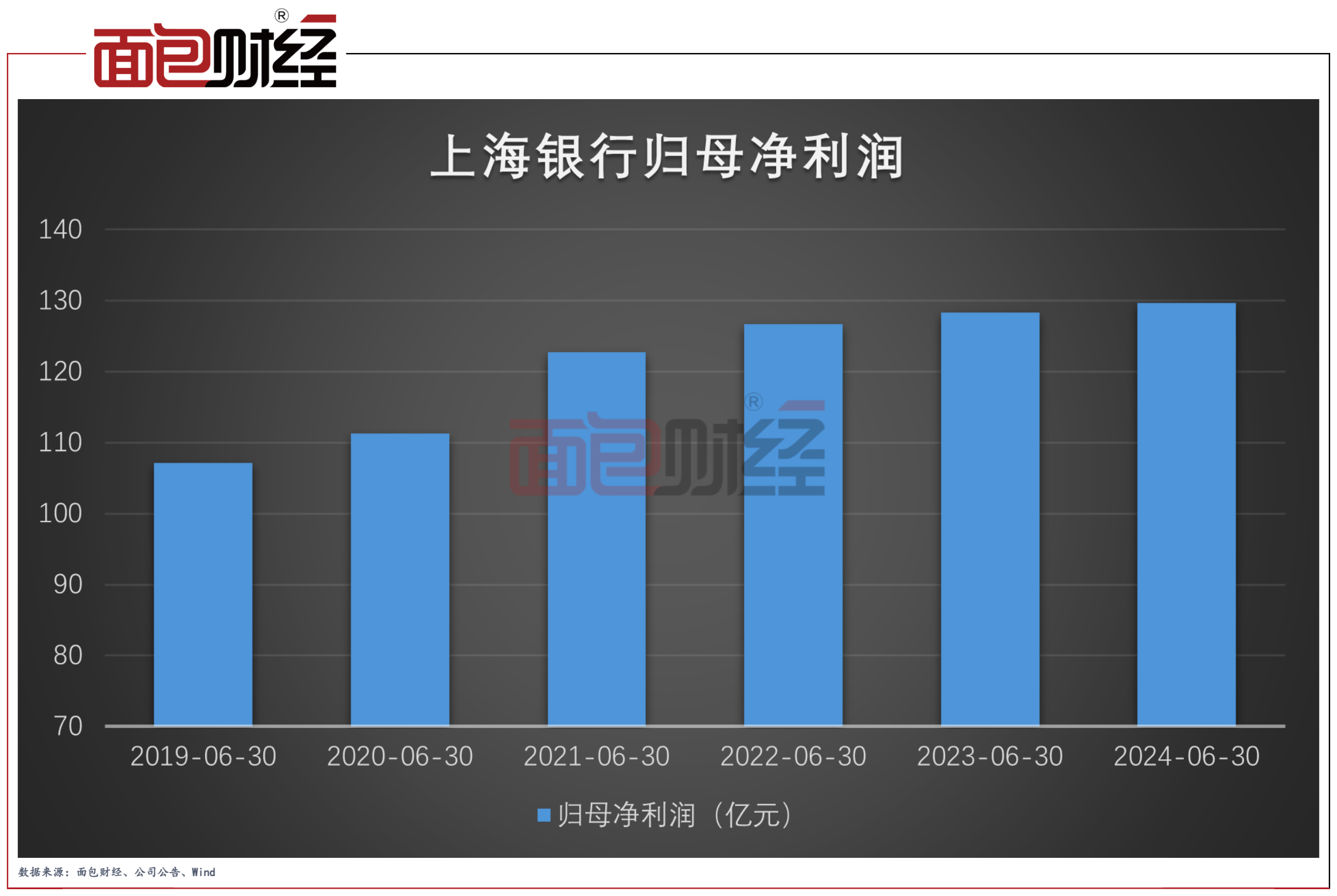

2024上半年,上海银行实现归属于母公司股东的净利润129.69亿元,同比增长1.04%;营业收入262.47。归属于母公司股东的净资产2457.44亿元,较上年末增长3%。报告期末,总资产达3.22万元,较上年末增长4.47%。

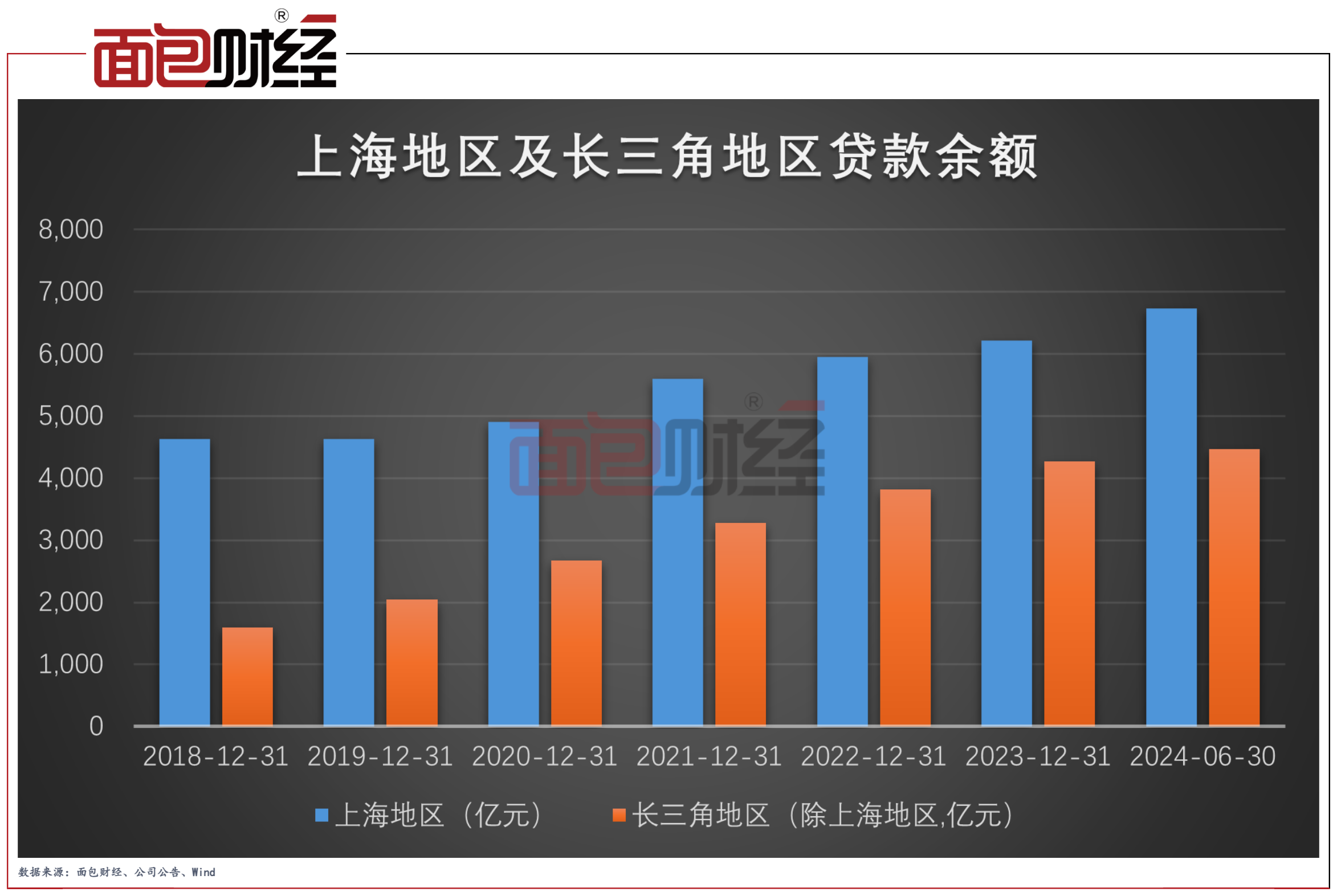

上半年,上海银行积极融入区域经济发展,加强对长三角重点区域机构覆盖。参与长三角区地区重大项目建设,加大新型基础设施建设项目、生物医药、新能源、高端制造等重点领域项目储备。

报告期末,上海地区贷款余额为6736.9亿元,占客户贷款和垫款总额的比例为47.29%,占比较上年末提高2.13个百分点;长三角地区(除上海地区)贷款余额为4461.9亿元,占客户贷款和垫款总额的比例为31.32%,占比较上年末提高0.32个百分点。

报告期内,上海银行聚焦浦东引领区、临港新片区、五个新城等,将金融资源持续投入到区域经济增长的重点领域。落实五个新城行动计划,围绕新城发展定位,支持产城融合、旧区改造、生态治理等领域重点战略实施和重大项目建设,报告期内五个新城区域投融资超150亿元,累计规模超1200亿元。

搭建科技金融服务体系,科技贷款投放增逾三成

科技金融作为新一轮公司业务战略发展的三大特色业务之一,上海银行提升服务实体经济质效,适配科技型企业的发展诉求,支持发展新质生产力。针对园区、行业、科技资质标签三类重点客群,建立科技金融特色服务体系。

上半年,公司聚焦科创集聚园区,围绕首批重点园区开展“一行一园一策”专属服务,对于首批重点园区近6000户入驻企业,配备专营服务团队、实施标准化访客,授信金额超过百亿元。围绕集成电路、生物医药、人工智能、新能源、新材料、高端装备6大重点产业,实施产业专业化经营。报告期内,公司迭代优化科创全生命周期产品,为科技企业提供多元化、创新型“股贷债保”综合金融服务,提升科技企业专业服务能力的同时,加快科技金融转型发展。

2024上半年,上海银行科技型企业贷款投放金额为927.15亿元,同比增长34.31%。截至报告期末,科技型企业贷款余额1535.25亿元,较上年末增长9.41%。科技型企业贷款客户数5426户,较上年末增长17.45%,其中专精特新企业超2200户,高新技术企业超4000户。在“2024上海硬核科技企业TOP100榜单企业”中,公司服务企业覆盖近六成。

扩大普惠金融服务半径,加大实体经济服务力度

上海银行坚持金融为民理念,加强对小微企业与实体经济金融支持,推进普惠与重点领域融合发展。

报告期内,上海银行持续丰富金融产品,不断扩大普惠金融服务半径,满足不同群体差异化金融需求。在提升普惠金融可得性、覆盖面的同时,不断完善“小微快贷”产品体系建设。2024上半年,普惠型贷款投放金额977.02亿元,同比增长40.99%。截至6月末,普惠型贷款客户数50.52万户,较上年末增长13.74%;普惠型贷款余额1,576.91亿元,较上年末增长7.82%。

中报显示,上海银行在服务本地小微企业发展方面,联合上海市就业促进中心、上海市中小微企业政策性融资担保基金管理中心创新业务模式,推出创业担保贷款“线上批次”业务模式,提升小微创业组织融资便利性。推广“政银保担”业务,加强对涉农经营主体的融资支持力度。截至报告期末,担保基金贷款历年累计投放近700亿元,在所有合作银行中位列第一。

加大绿色低碳产业支持力度

围绕绿色产业及高碳行业转型,上海银行加大对绿色低碳“新质生产力”产业的支持力度,延伸服务半径,提升服务质效。

上半年,上海银行持续加大对绿色债券的承销及投资力度,发行市场首单出表型绿色资产支持票据、深圳地区首单“碳中和/乡村振兴/革命老区”三贴标债务融资工具等创新产品。完善ESG风险管理机制与能力建设,提升应对环境与气候风险能力。围绕地区重点产业,推出专属金融解决方案,持续培育区域特色。

报告期内,绿色贷款投放金额为476.21亿元,同比增加37.76亿元,增幅8.61%。截至6月末,绿色贷款客户数2941户,较上年末增长0.58%;绿色贷款余额1163.31亿元,较上年末增长12.55%;绿色债券投资余额169.75亿元,较上年末增长9.08%;当年新承销绿色债务融资工具33.00亿元,居城商行首位。

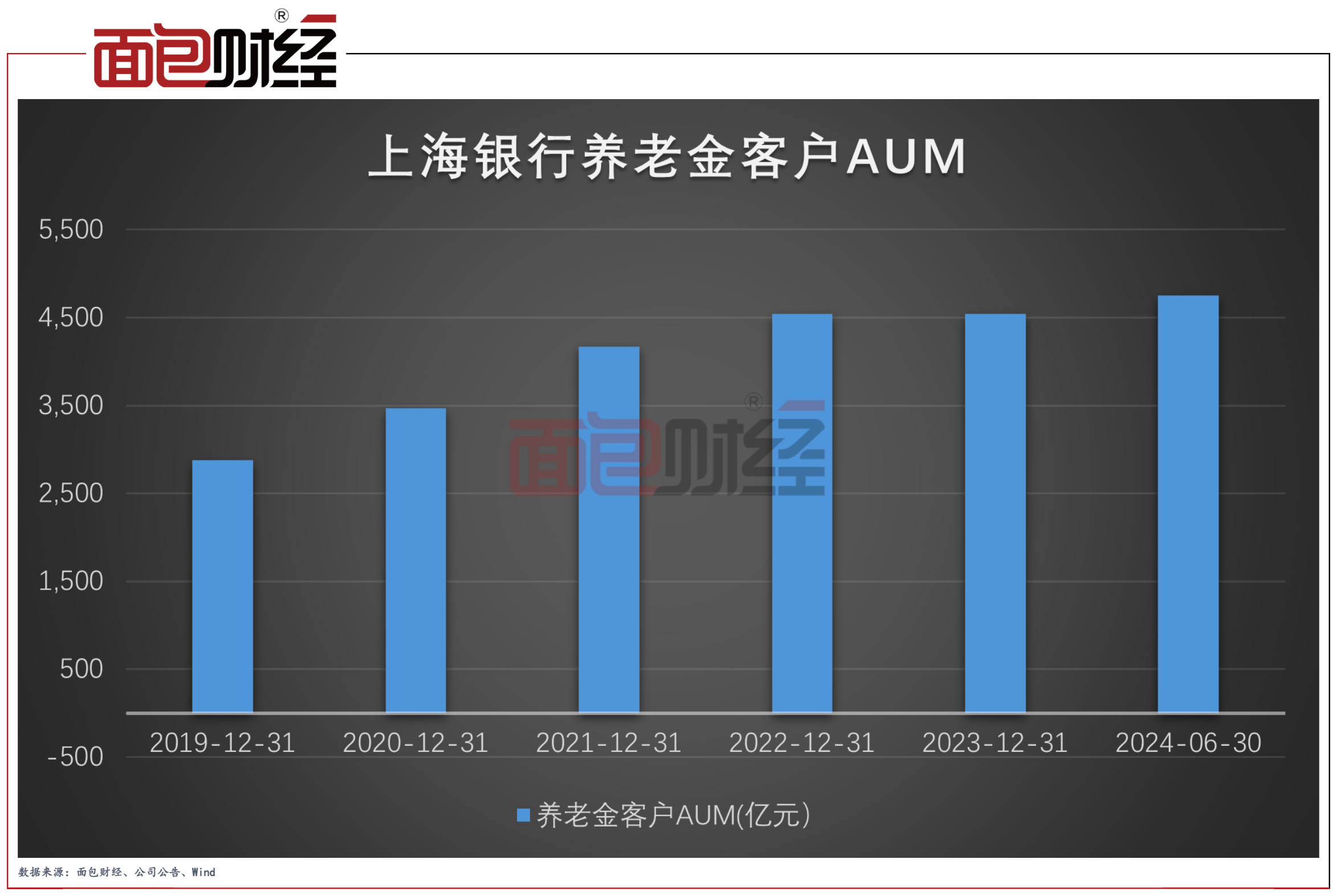

深耕养老客群,养老金客户保持上海地区市场份额第一

上海银行紧扣“养老金融服务专家”战略定位,持续深耕养老客群,践行为老服务社会责任,加快打造养老金融业务特色。

截至2024年6月末,养老金客户158.81万户,保持上海地区养老金客户市场份额第一;养老金客户个人存款3025.11亿元,较上年末增长139.42亿元,增幅4.83%。养老金客户AUM4753.38亿元,较上年末增长210.01亿元,增幅4.62%,占零售客户AUM的47.81%,较上年末提高0.26个百分点;养老金客户人均AUM29.93万元,较上年末增长4.44%。

报告期内,上海银行聚焦客户对资金流动性、保值增值、财富传承等需求,积极布局适老产品,同时对接社会服务机构,聚焦老年客户现实需求,提升养老金融服务能级。

加强重点领域风险防范,资产质量不断提升

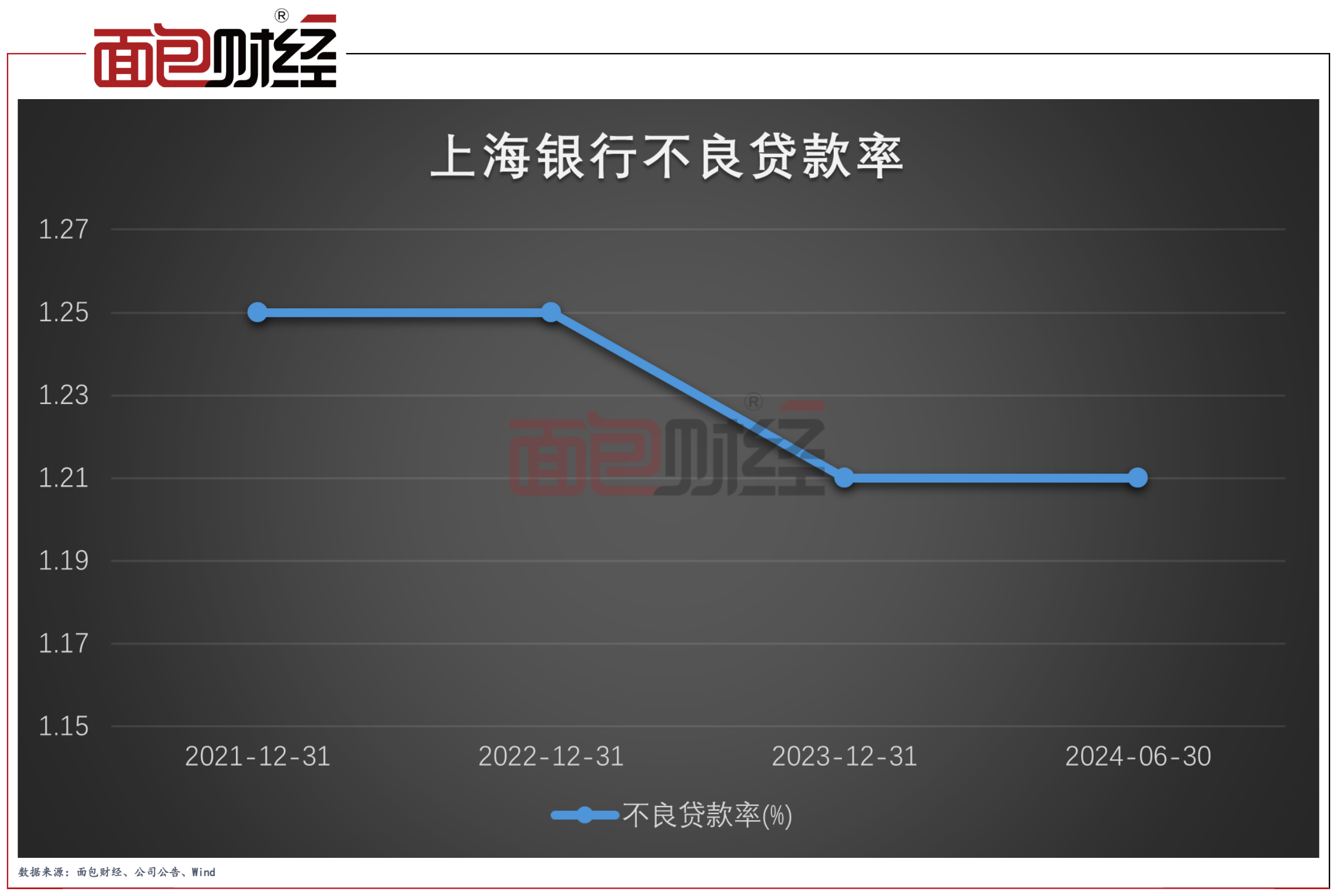

2024上半年,上海银行持续推进信用风险管理体系建设,强化对重点行业、重点客群、重点产品、重点机构的风险管控,严控不良新增,同时加大存量风险化解处置力度。截至6月末,不良贷款率1.21%,与上年末持平。

财报显示,上海银行聚焦不良生成主动管控,及时、动态开展风险监测、分析和评价;同时,全力推进不良资产化解处置,提升清收化解质效,表内现金清收同比增长1.12倍。公司贷款方面,则不断强化授信后管理能力,加强对重点领域的风险防范,公司贷款和垫款不良率持续下降。

非信贷方面,公司加强清收化解处置力度,不良类金融投资业务明显下降。报告期末,不良类金融投资业务余额163.85亿元,较上年末下降5.34%;不良类贷款和金融投资占资产总额的比例为1.04%,较上年末下降0.06个百分点。

此外,报告期内,公司完善资本管理机制,进一步夯实核心资本实力,核心一级资本充足率及一级资本充足率分别较上年末提高0.04个和0.01个百分点。

上海银行又惹一大麻烦,理财经理忽悠用户,把理财产品说成属于“国债”性质,无风险,把用户坑苦了。

根据媒体报道,一个家族的两名亲戚共同上海银行罗城支行购买了“财通”理财产品。其中,一人名下买了110万,另一个人买了100万。一年后,银行理财经理推荐了另一款期限为一年的理财产品“鹏华”,此人又表示,该产品属于“国债”性质,无风险,并承诺年息5%,我和姐夫共购买了100万元。

2017年12月,“鹏华”理财产品到期后,用户发现到账年利息只有1.4%,与承诺相去甚远。

2018年6月,另一款理财产品“财通”本该到期,奇怪的是,当时该款理财资金只有51%到账,那剩余49%资金去向何处?理财经理给的回复是,国家出台新政策,所以只有51%到账,而且“财通”还要再顺延一年才到期。他还强调,由于股市市场不佳,所以“财通”利息很低。这时,用户才明白,原来自己买的是投资股市的理财产品,根本不是国债。

2019年5月,“财通”理财产品终于到期。原本110万的本金缩水成96万多。一年半理财产品莫名变成两年半,不但没拿到承诺的利息,连同本金还亏损十几万元。

当被问及能否提供购买两款理财产品全程录音录像时,对方表示已超保存期限,因而无法提供。最终,上海银行给出的调解方案是,补偿2万元给金女士。金女士表示不接受。

这种银行忽悠用户购买理财产品的还不少,2018年,上海虹口区人民法院发布金融审判白皮书及十大典型案例,其中一起判例是钱某某在,在沪上某银行开户时,银行让他做了一份《评估问卷》,对其风险承受能力进行测评。结果显示,钱某某的风险承受能力属于“激进型”,钱某某还在测评上签了名。

2015年5月8日,老钱在银行办理业务时,银行客户经理贺某向他推介了一款基金理财产品。听了贺某的介绍,老钱“心动”了,当即就在银行柜台申购了这款基金理财产品,总额50万元。2016年3月1日,老钱赎回了自己购买的上述基金,余额为27万余元,亏损22万余元。短短一年不到,50万元就亏了近半,钱某某越想越伤心,起诉该银行,最后,法院各打五十大板,判银行赔10万元。

内容来源:运营商财经网

八卦叨/文

银行理财产品,相对于市面理财产品而言,最明显的优势就是风险低,因此中老年人对养老类的银行理财产品情有独钟。为了能够有一个没有后顾之忧的生活,很多中老年人购买银行理财产品。针对此类人群,很多银行推出的养老理财套餐深受追捧,各个银行的竞争也愈加强烈,上海银行从老年人理财需求和财务情况出发,推出了养老理财套餐。那么上海银行养老理财产品有哪些种类呢?购买时需要注意的事项有哪些?

上海银行理财产品

根据养老客户不同风险偏好和理财需求,结合养老客户实际财务状况,上海银行设计推出四类养老理财套餐,即“华彩人生”、“颐养人生”、“安逸人生”、“无忧人生”。每类套餐包含积极进取型、稳健收益型、灵活支取型等五类资产类别,满足财富保值、增值及流动性需求,使老人能够畅享舒适安逸的退休生活!

“华彩人生”养老理财通过积极进取的资产配置,加速财富累积速度,适合风险承受能力较高,力求获得高投资收益的养老客户。

“颐养人生”养老理财

进取的资产套餐风格中,适当增加稳健收益型产品配置,降低套餐的整体投资风险,适合有一定风险承受能力,投资风格稳健的养老客户。

“安逸人生”养老理财

通过资产合理搭配,注重产品风险控制的同时,适当提高整体套餐收益,适合风险承受能力较低,希望获取稳定收益的养老客户。

“无忧人生”养老理财

以高比例稳健收益型资产为主体的投资组合,适合投资风格保守,注重本金安全的养老客户。

以上就是上海银行推出的几款养老理财产品,适合不同老年人的投资需求及经济情况。购买理财理财产品,并不代表零风险,因此购买时特别需要注意以下六大事项。

购买银行理财产品注意事项:

1、票据、债券和货币才是真正风险低

近期,由于管理严格,银行理财产品在变少,发售的多为预期收益率不太高、主要投向票据、债券和货币市场的。虽不承诺保本,但适合绝大多数投资者。需要注意的是,预期收益率和其他渠道的相关产品差别很小。在目前的金融市场上,真正能称为“无风险”的,其实就这三种投向。

2、小心选择结构性产品

结构性产品预期收益率是一个区间,可分为保本型、保证最低收益型和非保本型,这类产品往往都有一个较高的最高预期收益率,但最低预期收益率则各不相同。

结构性产品的挂钩标的较多,国内卖的主要挂钩股票、汇率、基金、利率、商品、信贷、指数以及这些的组合,应该尽量选择自己熟悉的挂钩产品,否则不妨回避结构性产品。历史证明,很多结构性产品都有仅获得预期最低收益率的可能性。

多数结构性产品是保本类的,有的产品是100%保本,有的是部分保本,例如保障本金的95%或90%。若是100%保证本金的产,到期最差的情况就是零收益,但不会亏损本金。

3、别太关注净值类产品的波动

理财产品的监管逐渐严格以后,产品投向明确、以真实投资资产收益为基准、按净值方式分配的“基金化”理财产品越来越多。与购买基金产品类似,购买净值类理财产品的投资者将面对更多的不确定性,不仅可能享受更高的收益,也可能出现更大的亏损。

中业兴融理财师提示:从风险收益角度来看,这是银行理财产品中波动最大的,因此产品的管理费一般与业绩挂钩,对投资者的要求也相对高一些,理财小白勿念。

4、仔细阅读理财产品说明书

比如你想购买一款由某银行代销的产品,那么就要看看合同中有没有写清楚;比如你想购买一款保本比例为95%的产品,就要看清合同中有没有注明。如有看不懂的条例时,不要不懂装懂,及时向业务员提出或者让家中懂金融的人陪同你一起去购买。

银行理财有猫腻,有一些产品有高额的手续费或管理费,在购买时也要好好咨询业务员费用的情况。一定要记住,了解清楚后,才能签字付款。

5、牢记你的风险等级

监管机构规定,不同风险评级的产品,只能销售给对应评级以上的投资者。由于对理财产品的风险等级划分没有统一规定,各家银行对理财产品的风险等级采用了不同的符号。

风险等级一般根据理财产品的投资范围、风险收益特点、流动性等不同因素来设定的。包括:谨慎型产品(R1)、稳健型产品(R2)、平衡型产品(R3)、进取型产品(R4)、激进型产品(R5)

6、看银行理财产品投资组合是否有“股票”字样

买理财产品还有一个简单的判断方法,看产品投资组合里面是否有“股票”字样,如果有风险级别至少在R3以上。

原文链接:中业兴融理财资讯栏目https://licai.zyxr.com/171228003.html

责任编辑:

本文来自作者[facai369]投稿,不代表娱乐盟立场,如若转载,请注明出处:https://ylmeng.com/meiridongtai/202412-19907.html

评论列表(4条)

我是娱乐盟的签约作者“facai369”!

希望本篇文章《上海银行中报:稳中有进(上海银行人员忽悠出大纠纷 把理财产品说成国债困苦用户)》能对你有所帮助!

本站[娱乐盟]内容主要涵盖:国足,欧洲杯,世界杯,篮球,欧冠,亚冠,英超,足球,综合体育

本文概览:上海银行此前发布2024年中报,核心指标稳中有进。 上半年,上海银行新一轮三年发展规划(2024-2026年)开局,在做好金...